上場企業のように市場価格が存在しない非上場株式は、その価値を客観的に算定する必要があります。

この記事では、非上場株式の評価方法について、税務上の観点から詳しく解説します。

なぜ非上場株式の評価が必要なのか?

非上場株式の評価は、主に以下のような場面で必要となります。

相続・贈与税の申告: 被相続人から非上場株式を相続したり、贈与を受けたりした場合、その株式の価額を正確に評価し、相続税や贈与税を計算する必要があります。

M&A(合併・買収): 会社の売買や事業承継の際に、適正な株価を算定し、交渉を円滑に進めるために評価が必要です。

評価を誤ると、税務調査で追徴課税を受けたり、取引相手との間でトラブルになったりするリスクがあります。

非上場株式の評価方式

非上場株式の評価には、主に類似業種比準方式、純資産価額方式、そして配当還元方式の3つの方法があります。

どの方式を用いるかは、会社の規模(大会社、中会社、小会社)や株式を取得した株主の区分(同族株主、同族株主以外の株主)によって異なります。

1. 類似業種比準方式:企業の収益性を重視した評価

この方式は、評価対象の会社と事業内容が類似している上場企業の株価を参考に、評価額を算出する方法です。

主に大会社が、同族株主に取得された場合の評価に適用されます。

計算の考え方

評価対象会社の1株あたりの「配当金額」「利益金額」「純資産価額(簿価)」と、類似業種の上場企業の同様の数値を比較して、その比率に基づいて評価額を算出します。

配当金額: 会社の収益分配能力を示します。

利益金額: 会社の収益力を示します。

純資産価額: 会社の財産価値を示します。

この方式は、企業の将来的な収益力を重視した評価方法であり、事業が安定しており、収益を上げている会社ほど評価額が高くなる傾向があります。

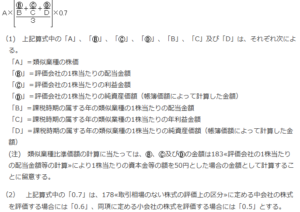

計算例(国税庁HPより)

1株あたりの評価額 =下記の計算結果 ×1株当たりの資本金等の額/50円

この方式は、会社が属する業種や市場環境に大きく左右されるため、適切な類似業種を選定することが非常に重要です。

2. 純資産価額方式:企業の解散価値を重視した評価

この方式は、会社の資産と負債を相続税評価額に洗い替えた上で、正味の純資産の価値を基に評価する方法です。

主に小会社や、赤字続きで将来的な収益が見込めない会社、あるいは保有する資産の価値が高い会社などの評価に用いられます。

計算の考え方

まず、会社の保有する土地や建物、有価証券などの資産を、相続税評価額に洗い替えます。

この時、帳簿価額(取得価額)と相続税評価額に差額が生じる場合があります。

含み損が大きい会社や反対に、含み益の大きい会社は帳簿価額で計算する場合と大きく異なることがあります。

次に、負債も同様に評価し、洗い替えた総資産価額から負債総額を差し引いて、純資産価額を算出します。

さらに、この評価差額に対応する法人税等相当額(将来的にこの資産を売却した場合に発生するであろう税金)を控除します。

最終的に、算出された純資産価額を発行済株式数で割ることで、1株あたりの評価額を求めます。

この方式は、会社が解散した場合に株主に分配される財産価値に着目した評価方法であり、企業の静的な財産価値を重視します。

計算例

1株あたりの評価額 = (総資産額 – 負債総額 – 評価差額の法人税等相当額) / 発行済株式数

※総資産額と負債総額については相続税評価額ベースとする

3. 配当還元方式:収益の分配に着目した評価

この方式は、株式を保有することによって将来受け取れると見込まれる配当金の額を基に評価する方法です。

主に同族株主以外の少数株主が取得した株式の評価に用いられます。

これらの株主は会社の経営に関与しないため、会社の収益力や純資産よりも、受け取れる配当金に価値を見出すと考えられているためです。

計算の考え方

過去2年間の配当実績を参考に、1年間の配当金額を算出します。

その配当金額を、一定の利率(10%)で還元して、元本である株式の価額を求めます。

この方式は、会社の将来的な収益や純資産の増減を考慮しない、簡易的な評価方法です。

そのため、類似業種比準方式や純資産価額方式で評価した金額よりも、評価額が低くなる傾向があります。

計算例

1株あたりの評価額 = 1株当たりの年間の配当金額 / 10%×1株当たりの資本金等の額/50円

会社規模に応じた評価方式の使い分け

非上場株式の評価において、会社の規模は非常に重要な要素です。

国税庁の定める「財産評価基本通達」に基づき、会社は以下の3つに区分されます。

大会社: 類似業種比準方式

中会社: 類似業種比準方式と純資産価額方式の併用方式

小会社: 純資産価額方式

この区分は、会社の総資産価額、従業員数、直前々期以前1年間の取引金額など、複数の指標を組み合わせて判定します。

また、一部の業種(不動産管理会社や株式保有特定会社など)には、特別な評価方法が定められています。

税務上の注意点

非上場株式の評価は、単に計算式に数値を当てはめるだけでは不十分です。

評価の過程で用いた資料や計算根拠を整理し、いつでも提示できる状態にしておくことが不可欠です。

まとめ

非上場株式の評価は、相続税や贈与税、M&Aなど、様々な場面で必要となる専門的な知識です。

類似業種比準方式、純資産価額方式、配当還元方式の3つの方式を、会社の規模や株主の区分に応じて使い分けることが求められます。

非上場株式の評価でお困りの際は、専門の税理士にご相談いただくことを強くお勧めします。